Cost-Average-Effekt

In diesem Artikel erfährst du, was der Cost-Average-Effekt ist, wie er funktioniert und wie du ihn sowohl für Aktien als auch für ETFs nutzen kannst. Außerdem erhältst du praktische Tipps, wie du diese Strategie in deinem Anlageportfolio umsetzen kannst.

Alles zum Cost-Average-Effekt

Was ist der Cost-Average-Effekt?

Der Cost-Average-Effekt bezeichnet das Prinzip, regelmäßig eine feste Summe Geld in ein Anlageinstrument zu investieren, unabhängig vom aktuellen Kurs. Dadurch kaufst du mehr Anteile, wenn die Kurse niedrig sind, und weniger Anteile, wenn die Kurse hoch sind. Über die Zeit mitteln sich die Kosten der gekauften Anteile, was das Risiko von Marktschwankungen reduziert.

Wie funktioniert der Cost-Average-Effekt?

Angenommen, du investierst monatlich 100 Euro in eine bestimmte Aktie oder einen ETF. Die Kurse schwanken im Laufe der Zeit. Mal sind sie hoch, mal sind sie niedrig. Durch den regelmäßigen Kauf über einen längeren Zeitraum erreichst du einen durchschnittlichen Kaufpreis, der meist niedriger ist als der Höchstpreis in diesem Zeitraum.

Beispiel:

| Monat | Investition | Kurs pro Anteil | Gekaufte Anteile |

|---|---|---|---|

| Januar | 100 Euro | 10 Euro | 10 |

| Februar | 100 Euro | 8 Euro | 12.5 |

| März | 100 Euro | 12 Euro | 8.33 |

| April | 100 Euro | 9 Euro | 11.11 |

In diesem Beispiel hast du insgesamt 400 Euro investiert und 41,94 Anteile gekauft. Der durchschnittliche Preis pro Anteil beträgt somit ca. 9,53 Euro, obwohl der Kurs zeitweise bei 12 Euro lag.

Vorteile des Cost-Average-Effekts

- Reduziertes Risiko: Durch regelmäßige Investitionen glättest du die Auswirkungen von Kursschwankungen und verringerst das Risiko, zu einem ungünstigen Zeitpunkt zu investieren.

- Einfachheit: Du musst nicht versuchen, den Markt zu timen, was besonders für Einsteiger schwierig und stressig sein kann.

- Disziplin: Der Cost-Average-Effekt fördert diszipliniertes Sparen und regelmäßiges Investieren.

Nachteile des Cost-Average-Effekts

- Keine Gewinne bei stark steigenden Märkten: In einem stark und kontinuierlich steigenden Markt wäre es besser gewesen, den gesamten Betrag auf einmal zu investieren.

- Gebühren: Bei regelmäßigen Käufen können Transaktionsgebühren anfallen, die deine Rendite schmälern können.

Anwendung des Cost-Average-Effekts bei Aktien

Aktien sind volatile Anlageinstrumente, die starken Kursschwankungen unterliegen können. Der Cost-Average-Effekt kann dir helfen, diese Volatilität zu nutzen und dein Risiko zu minimieren. Wähle einige solide Unternehmen aus verschiedenen Branchen aus und investiere regelmäßig eine feste Summe in deren Aktien.

Beispielaktien:

- Deutsche Telekom: Ein etabliertes Unternehmen mit regelmäßiger Dividende.

- SAP: Ein führendes Softwareunternehmen mit globaler Reichweite.

- BASF: Ein Chemiekonzern mit diversifiziertem Geschäftsmodell.

Anwendung des Cost-Average-Effekts bei ETFs

ETFs (Exchange Traded Funds) sind Fonds, die einen Index nachbilden und an der Börse gehandelt werden. Sie sind eine ausgezeichnete Option für den Cost-Average-Effect, da sie eine breite Diversifikation bieten und meist niedrigere Gebühren haben als aktiv gemanagte Fonds.

Beispiel-ETFs:

- iShares MSCI World: Dieser ETF bildet den MSCI World Index nach und bietet eine breite Diversifikation über globale Aktien.

- Xtrackers DAX: Dieser ETF bildet den deutschen DAX-Index nach und investiert in die 30 größten deutschen Unternehmen.

- Vanguard FTSE All-World: Dieser ETF bietet eine sehr breite Diversifikation über entwickelte und Schwellenländer.

Praktische Umsetzung

- Automatisierte Sparpläne: Viele Broker bieten die Möglichkeit, automatische Sparpläne einzurichten. Du legst einfach fest, wie viel du regelmäßig investieren möchtest, und der Broker kümmert sich um den Rest.

Sparpläne sind übrigens nicht nur für ETFs, sondern auch für Aktien möglich. Du kaufst dann eben auch Bruchstücke von Aktien. - Kaufstrategie: Halte dich an deinen Plan und investiere regelmäßig, unabhängig davon, ob die Kurse gerade steigen oder fallen.

- Überprüfung und Anpassung: Überprüfe regelmäßig dein Portfolio und passe es bei Bedarf an, um sicherzustellen, dass es weiterhin zu deinen Anlagezielen passt.

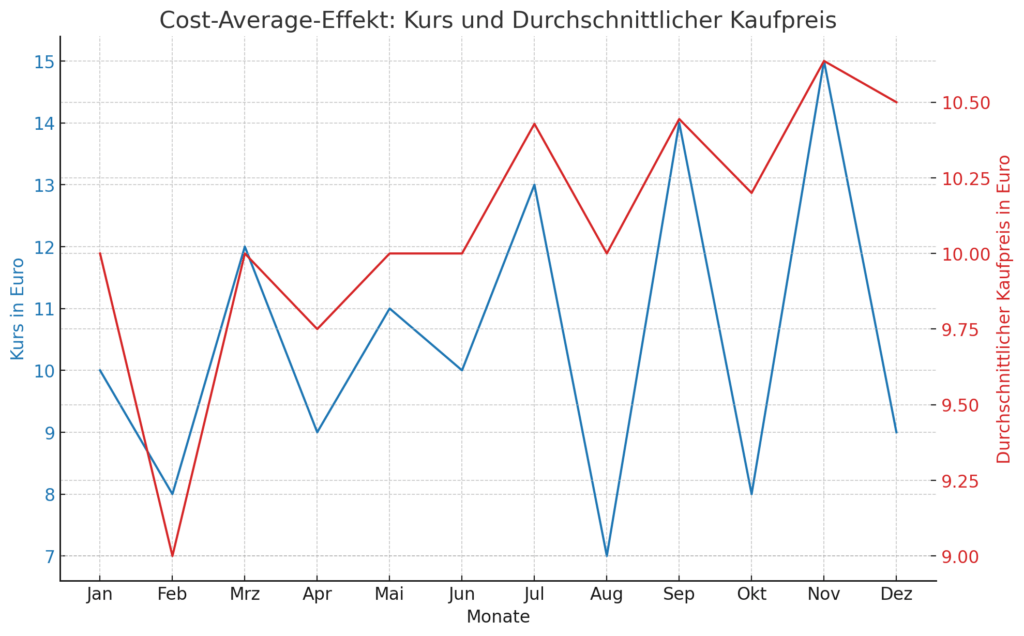

Grafische Darstellung des Cost-Average-Effekts

Um den Cost-Average-Effekt zu veranschaulichen, zeigt die folgende Grafik, wie sich der durchschnittliche Kaufpreis über mehrere Monate hinweg entwickelt. In diesem Beispiel investierst du monatlich 100 Euro in einen ETF mit schwankenden Kursen.

In der Grafik siehst du, wie der durchschnittliche Kaufpreis (rote Linie) sich über die Monate hinweg stabilisiert, während die Kurse (blaue Linie) schwanken. Dies veranschaulicht, wie der Cost-Average-Effekt das Risiko von Kursschwankungen reduziert und dir hilft, einen besseren durchschnittlichen Kaufpreis zu erzielen.

Fazit

Der Cost-Average-Effekt ist eine einfache und effektive Anlagestrategie, die besonders für Einsteiger und Kleinanleger geeignet ist. Durch regelmäßige Investitionen in Aktien oder ETFs kannst du das Risiko von Kursschwankungen reduzieren und langfristig von den Vorteilen des Marktwachstums profitieren.

Nutze automatische Sparpläne, um diese Strategie diszipliniert umzusetzen, und überprüfe regelmäßig dein Portfolio, um sicherzustellen, dass es weiterhin zu deinen Anlagezielen passt. Mit dem Cost-Average-Effekt kannst du auf einfache Weise ein stabiles und wachsendes Anlageportfolio aufbauen.