Der Heilige Amumbo – Risikofreie Turbo-Rendite?

Was ist der Heilige Amumbo?

Momentan spricht gefühlt ganz Deutschland über den Heiligen Amumbo: Einen 2-fach gehebelten ETF aus den MSCI USA.

Doch warum wird der ETF, der mit vollem Namen eigentlich Amundi ETF Leveraged MSCI USA Daily UCITS ETF EUR heißt auch Heiliger Amumbo genannt?

- Name: Amundi ETF Leveraged MSCI USA Daily UCITS ETF EUR

- ISIN: FR0010755611

- WKN: A0X8ZS

Dabei handelt es sich in erster Linie um ein Wortspiel auf den Emittenten des ETF Amundi.

Und Heilig soll der ETF sein, weil er seinen Anlegern vermeintlich exorbitante Gewinne verspricht. 100% Rendite und mehr sind drin, wirst du lesen können.

Ist der Heilige Amumbo geheim?

Anders, als z. B. die „BILD“-Zeitung schreibt, ist der ETF keinesfalls neu oder geheim. Bereits 2009 wurde der ETF aufgelegt und hat mittlerweile ein Volumen (also investiertes Kapital) von ca. 945 Millionen Euro.

Was macht den ETF so besonders?

Der Heilige Amumbo bildet die Wertentwicklung des MSCI USA ab. Im MSCI USA wird die Wertentwicklung der 600 größten Unternehmen der USA abgebildet. Er ist also in etwa vergleichbar mit dem S&P 500.

Die Besonderheit des Heiligen Amumbo ist hierbei allerdings, dass er – das sagen die Bezeichnungen Leveraged und Daily – die Wertentwicklung 2-fach hebelt, auf täglicher Basis.

Gewinnt der MSCI USA also 1% an Tag 1, legt der Heilige Amumbo 2% zu.

Verliert der MSCI USA 1% an Tag 2, verliert der Heilige Amumbo 2%.

Große Rendite dank Hebel

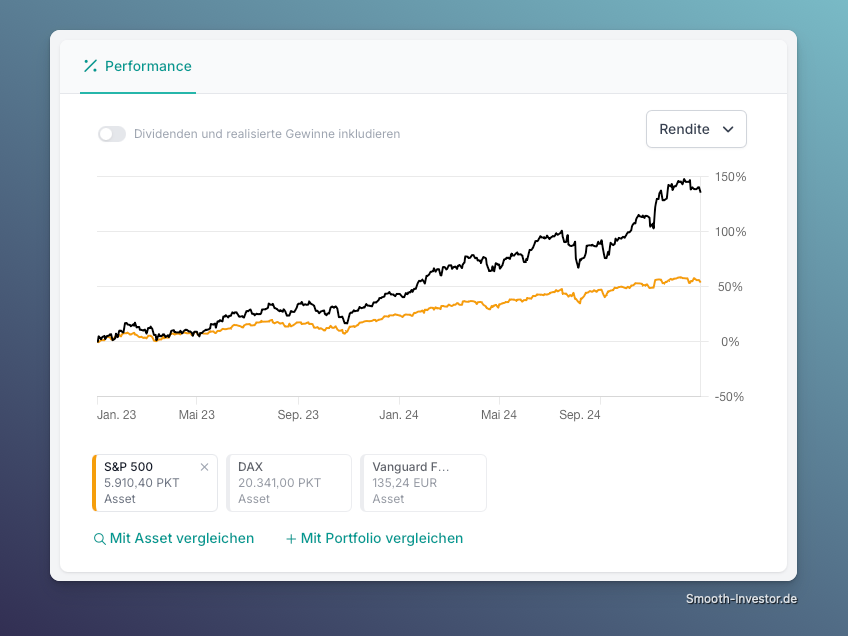

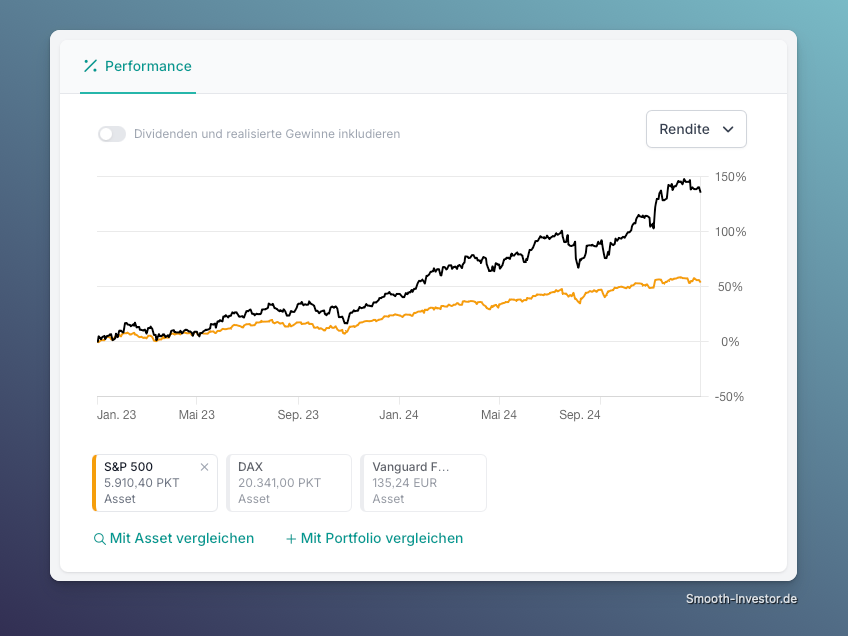

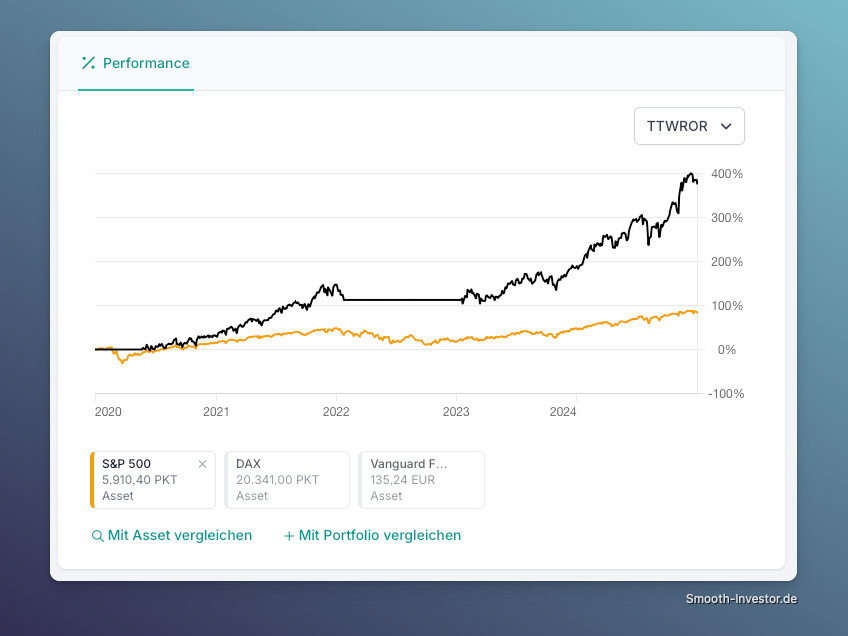

Dieser Hebel hat insbesondere in den letzten zwei Jahren zu großen Renditen investierter Anleger geführt.

Wer am 1.1.2023 mit 10.000 € eingestiegen ist, konnte sich am 31.12.2024 über ein Depotwert von rund 23.500 € freuen. – Das entspricht einer Rendite von 135%.

Doch wie immer, hängt die Rendite stark vom Beobachtungszeitraum ab: Sich die letzten zwei Jahre herauszupicken (die ja wirklich gut gelaufen sind) und dann davon zu sprechen, dass du dein Kapital regelmäßig verdoppeln kannst wenn du nur auf den Heiligen Amumbo setzt, finde ich gefährlich.

allgemeiner Haftungsausschluss

Die hier getätigten Aussagen sind keine Anlageberatung oder Handlungsaufforderungen.

Das Investieren in Wertpapiere wie ETFs oder Aktien ist stets mit einem Risiko verbunden. Investments können im schlechtesten Fall auch zum Totalverlust deines Anlagebetrags führen.

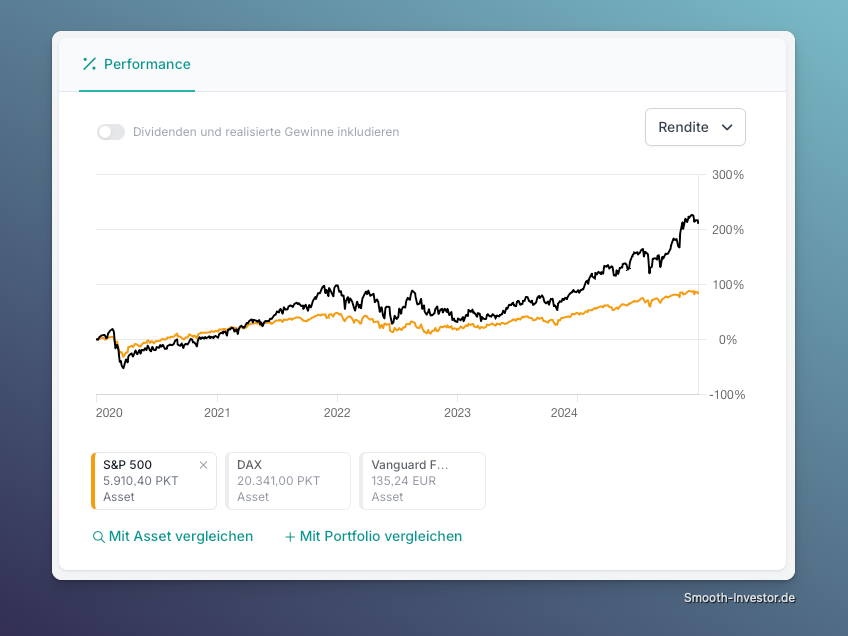

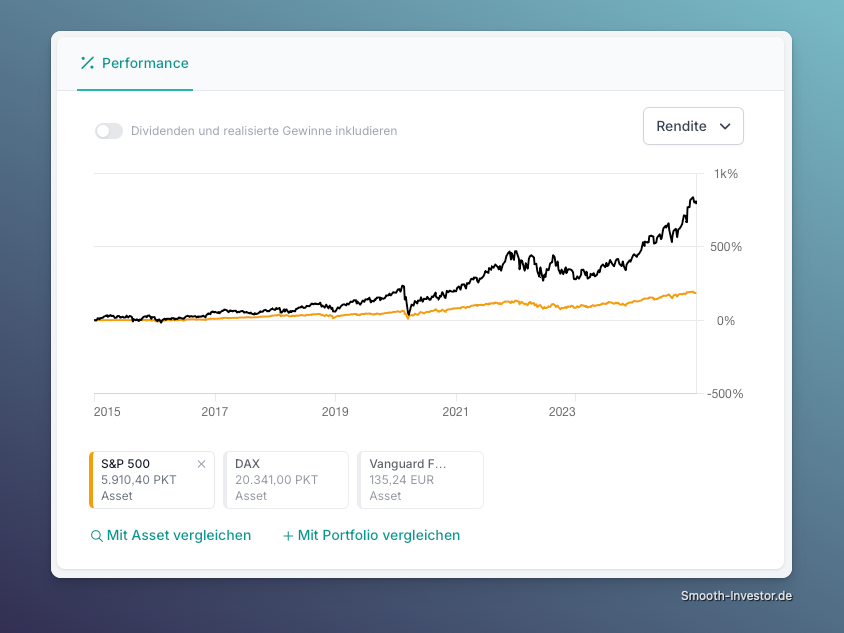

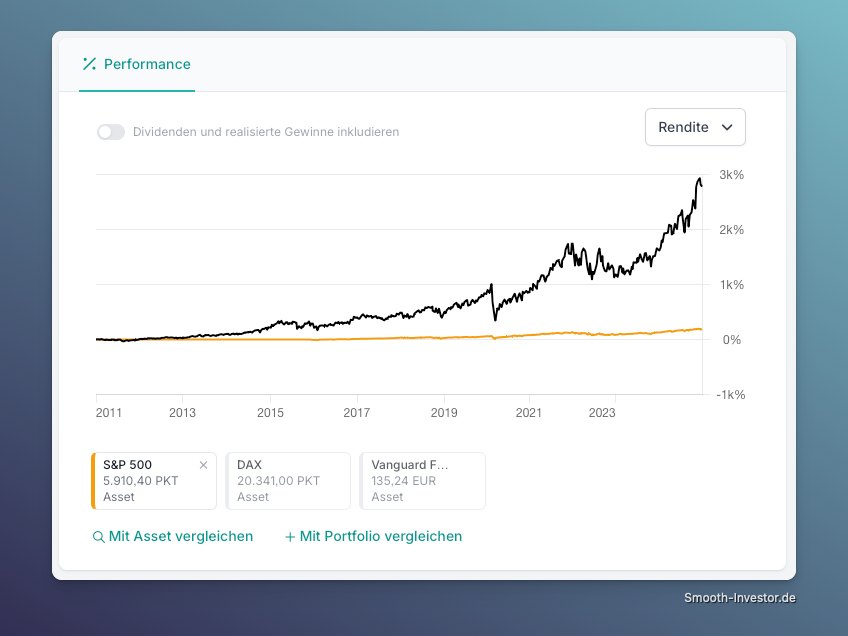

Ich habe mir daher einmal angeschaut, wie die Rendite des ETF in den letzten zwei, fünf, zehn und 15 Jahren war:

| Kauftag | Laufzeit | Wert am 31.12.2024 | Rendite | Rendite p.a. |

|---|---|---|---|---|

| 1.1.2024 | 1 Jahr | 16.414 | 64,14% | 64,14% |

| 1.1.2023 | 2 Jahre | 23.498 | 134,98% | 67,49% |

| 1.1.2022 | 3 Jahre | 15.653 | 56,36% | 18,79% |

| 1.1.2020 | 5 Jahre | 30.977 | 209,77% | 41,95% |

| 1.1.2015 | 10 Jahre | 88.920 | 789,21% | 78,92% |

Doch bekanntlich ist Rendite allein ja nicht das einzige Kriterium und der Blick in die Vergangenheit trügerisch. Es gab in den vergangenen Jahren immer wieder Dürrephasen an den Börsen.

Volatilität als Risiko

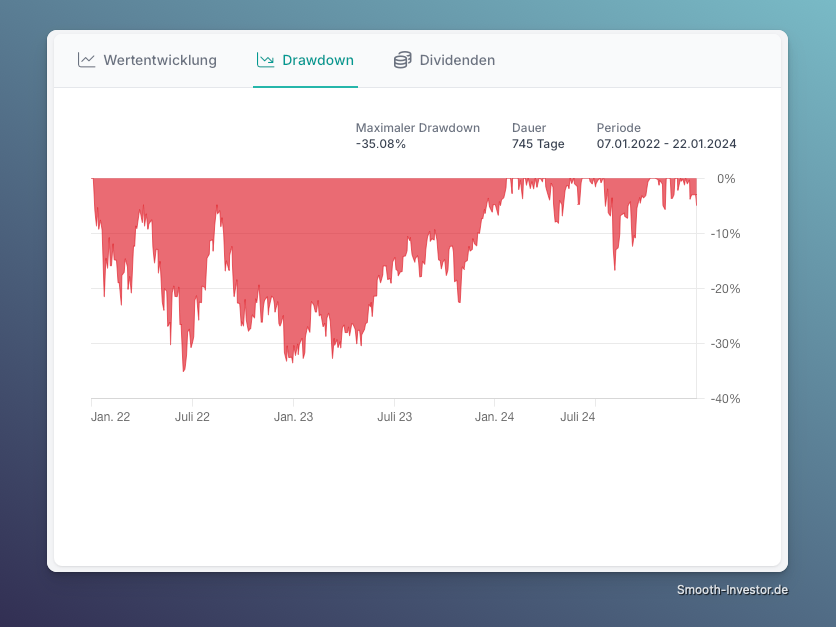

Ein Einstieg in den ETF am 1.1.2022 hätte dir über fast zwei Jahre eine negative Rendite mit in der Spitze einem Wertverlust von 35% beschert.

Du solltest dir auch die Frage stellen: Hättest du so lang durchgehalten?

Zum Thema Volatilität beim Heiligen Amumbo empfehle ich dir dieses Video von Finanzfluss:

Kein „Buy & Hold“

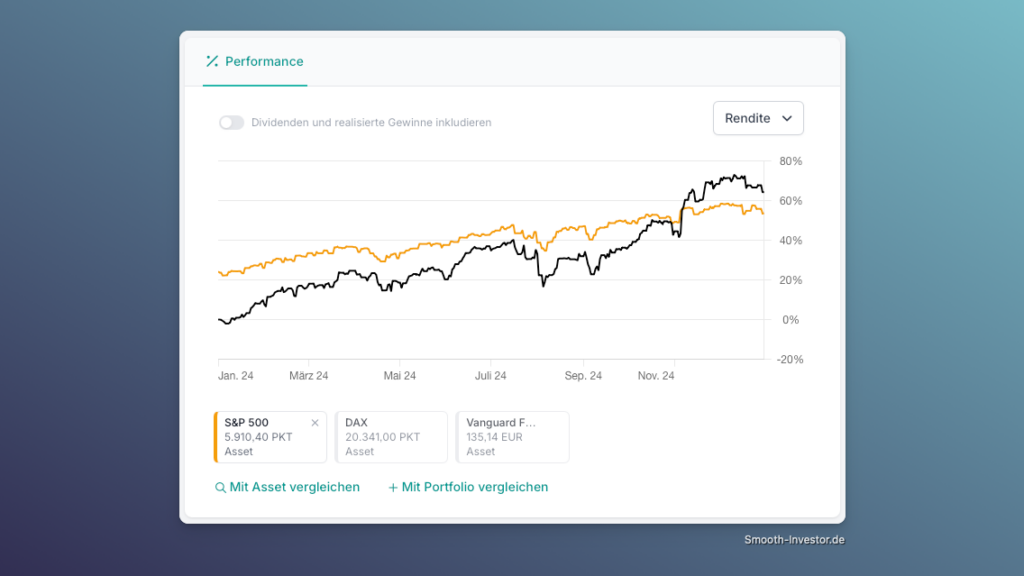

Möglicherweise gibt es aber einen Ausweg aus dem Risiko hoher Volatilität und größerer Gefahr negativer Rendite. Hierzu ist – wie bei meinem Hebel-ETF-Experiment – der GD 200 der Indikator.

Ganz einfach: Investiere, wenn der Kurs des Index über dem gleitenden 200-Tage-Durchschnitt liegt. Halte Cash, wenn der Kurs unter dem GD 200 liegt.

Ich habe auch das einmal für einen Zeitraum von 5 Jahren angeschaut.

Um es mir einfach zu machen, habe ich lediglich zwei Einstiege und einen Ausstieg definiert:

- Cash 01.01.2020: 10.000€

- Einstieg 25.5.2020

- Ausstieg 24.01.2022

- Einstieg 16.01.2023

Es gab also eine Zeitspanne von genau einem Jahr, in dem in der Simulation ausschließlich Cash gehalten wurde. Für den Verkauf wurde eine Besteuerung des Gewinns von 26,375% (25% AbgSt + 5,5% SolZ) angenommen.

Dieses Ausschließen einer langen Durststrecke in der das Investment eine negative Rendite abgeworfen hätte, macht sich durchaus bezahlt: Am 31.12.2024 wären aus 10.000€ mehr als 40.800€ geworden. – Trotz Steuer. Das ist eine beeindruckende Rendite von 380%, jährlich also rund 76%. Deutlich mehr also eine Buy&Hold-Strategie, die immerhin rund 42% gebracht hätte.

(Kleiner Nachtrag: Eine weitere steuerliche Belastung käme natürlich beim nächsten Verkauf. Das habe ich hier ignoriert.)

Fazit: Was taugt der Heilige Amumbo?

Wie alle gehebelten ETFs ist auch der Heilige Amumbo mit recht hohem Risiko verbunden. Der Hebel verspricht aber auch eine bessere Performance.

In der Vergangenheit konnte man – gepaart mit dem GD 200 – gute Renditen einfahren. Eine Garantie für die Zukunft ist das freilich nicht.

Auch in 2025 eine gute Wahl?

Ich persönlich bin skeptisch, ob gehebelte ETFs wie der Amundi 2x MSCI USA in 2025 eine gute Wahl sind. Die wirtschaftliche und politische Stimmung der Welt dürfte – so erwarte ich das zumindest – in diesem Jahr zu einer insgesamt höheren Volatilität, gepaart mit einigen Korrekturen führen.

Korrekturen wirst du mit Hebel deutlicher spüren.

Bist du dennoch risikobereit, überlege dir vorher eine Strategie. Wie lange willst du investiert sein, wann brauchst du das Geld? Wann ziehst du die Reißleine? Willst du aktiver sein und z. B. den GD 200 als technischen Indikator für Ein- und Ausstiege nutzen? Wie viel Prozent deines Portfolios soll der gehebelte ETF ausmachen?

Links zum Weiterlesen:

- Focus Online: Warum der „Heilige Amumbo“ 2025 die falsche Idee sein könnte

- justETF: Short ETFs & Leveraged ETFs im Check

- Rechner auf heiliger-amumbo.org

Bist du investiert?

Lass es mich in den Kommentaren wissen!