Hebel-ETF-Update

Vor rund 1 ½ Monaten habe ich den Test gestartet, ob sich mit gehebelten ETFs und dem GD 200 als technischer Indikator der Markt outperformen lässt.

Zwar sind 1 ½ Monate kein wirklich langer Betrachtungszeitraum, ein Update will ich aber trotzdem mal runterschreiben.

Was ist bislang passiert?

Am 13.8.2024 habe ich mich entschieden, das Experiment zu starten. Sowohl Dax als auch S&P 500 markierten zu diesem Zeitpunkt jeweils oberhalb des gleitenden 200-Tage-Durchschnitts und waren – der Strategie folgend – „kaufbar“.

Ich habe mich also mit etwas mehr als ⅔ des Startkapitals in zwei den Indizes zugrundeliegenden Hebel-ETFs eingekauft.

Etwas mehr als ⅔, weil das Dax-bezogene Produkt mit >400€ einen relativ großen Stückpreis hat. Bei 1.000€ Gesamtvolumen war weniger nicht möglich.

Einige Tage später hat auch der EuroStoxx 50 seinen GD 200 hinter sich gelassen und wurde entsprechend auch gekauft.

Kurzer Ausfall beim EuroStoxx 50

Ich habe mir vorgenommen, die Strategie konsequent zu verfolgen und auszusteigen, sobald ein Wert den GD 200 unterschreitet und erst bei Überschreiten wieder zurückzukehren.

Beim EuroStoxx 50 ist das am 6.9.2024 passiert.

Ich habe die Position mit einem kleinen Verlust also komplett aufgelöst und bin erst am 12.9.2024 – nachdem der EuroStoxx 50 seinen GD 200 wieder nach oben geschnitten hat – wieder eingestiegen.

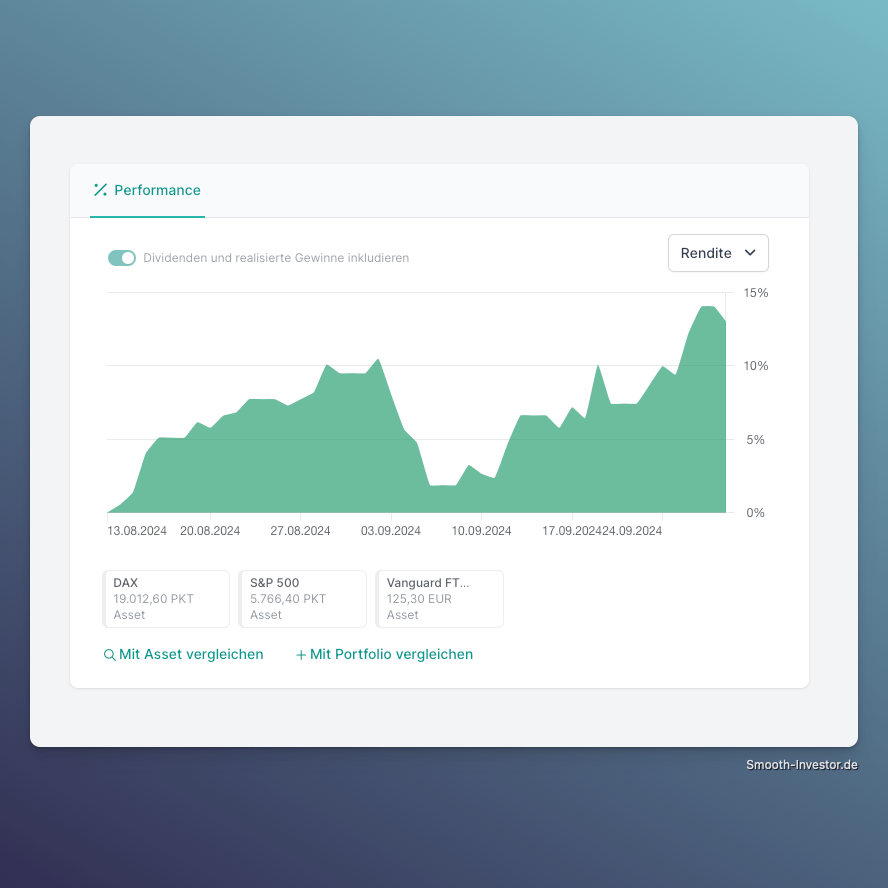

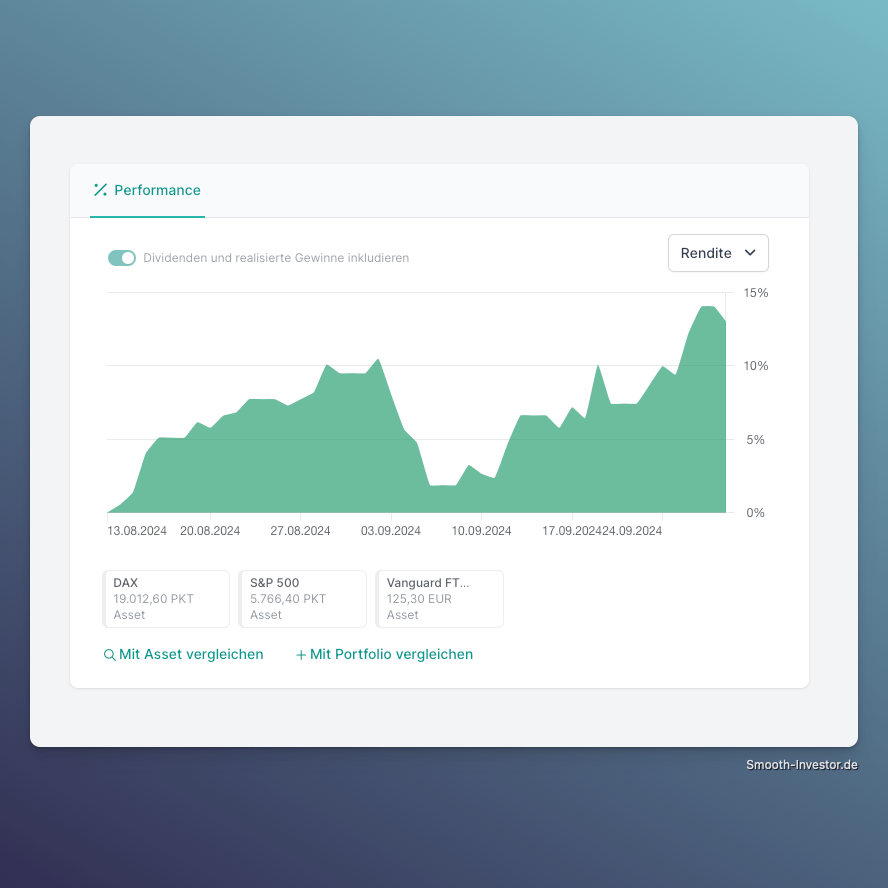

Performance-Update

Trotz dieses kurzen Schluckaufs bin ich bislang mit der Performance – trotz eines eher volatilen Septembers – durchaus zufrieden.

Nach 48 Tagen stehen rund 13% Rendite im Portfolio.

Auch im Vergleich zu zweien der zugrundeliegenden Indizes kann sich die Performance sehen lassen.

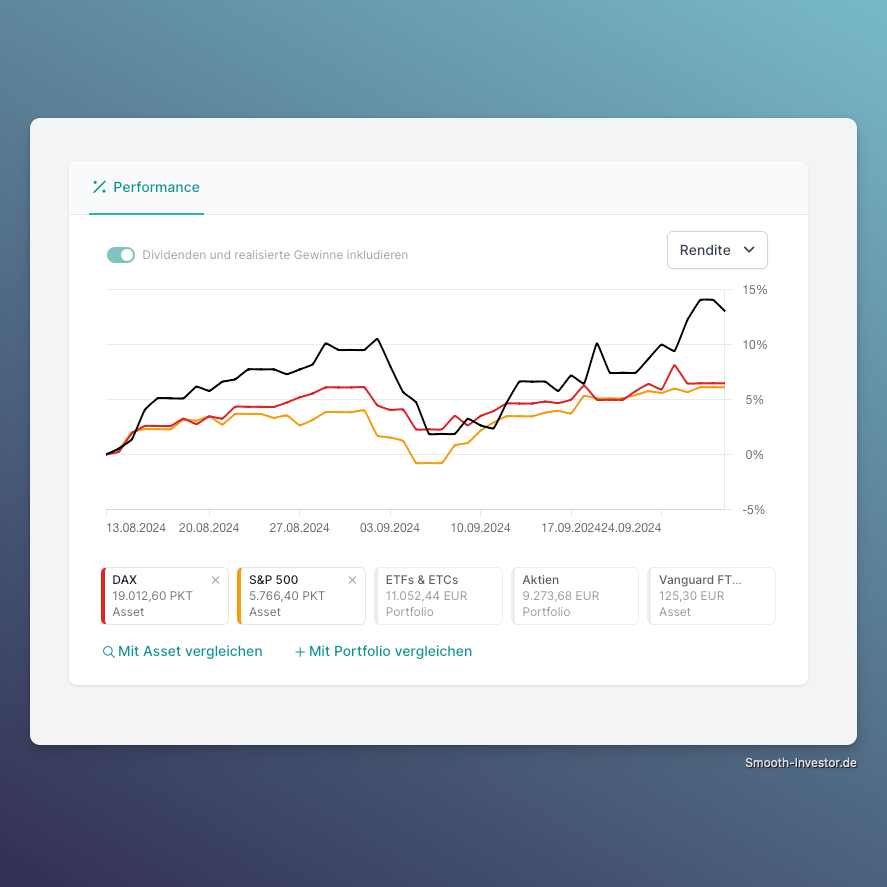

Und ein weiterer Vergleich lohnt: Wie hat sich das Experiment im Vergleich zu meinen anderen Portfolios entwickelt?

Denn da die gehebelten ETFs ein deutlich höheres Risiko aufweisen, sollten die „GD 200 Strategie“ am Ende des Tages dann auch eine deutlich höhere Gesamtrendite aufweisen.

Bislang sieht das ganz gut aus.

Sowohl im Vergleich zu meinem ETF-Portfolio als auch dem Aktien-Portfolio hat sich das Hebel-ETF-Portfolio seit Auflage deutlich besser entwickelt:

Nun waren August und September ja von stärkerer Volatilität beeinflusst. Ich setze daher größere Erwartungen in den Oktober und November. Ich denke spätestens zum Jahresende werde ich sehen, ob der gehebelte Ansatz hier weiterhin eine bessere Rendite erwirtschaftet.

Rebalancing-Maßnahme

Ich hatte mir ja das Ziel gesetzt insgesamt 1.000 € auf drei Assets gleichzuverteilen. Bei den initial gewählten gehebelten ETFs auf Dax, EuroStoxx 50 und S&P 500 (Empfehlung aus dem meinem Experiment zugrundeliegenden €uro-Artikel) ist allerdings der Stückpreis sehr unterschiedlich.

Kostet ein Anteil des DAX-ETF rund 400 €, sind es beim EuroStoxx 50 Pendant nur rund 50 €.

Eine gleichgewichtete Verteilung bei 1.000 € Gesamtvolumen war damit schlichtweg nicht möglich.

Ich habe zur Vermeidung zu starker Klumpen aber das Ziel, gleichmäßig auf die drei Regionen Deutschland, Europa und USA aufzuteilen. Daher muss ich umschichten.

Das neue Rebalancing-Tool von Parqet liefert dafür einen guten ersten Ansatz.

Da ich aber nur ganze Stück kaufen will, habe ich manuell gerechnet und zwei Stück des EuroStoxx 50 ETFs dazu gekauft.

Dadurch ergibt sich die neue Zusammensetzung:

| ETF | ISIN WKN | Anteile | Wert bei Einbuchung | Gesamtwert Einbuchung | Allokation 30.9.2024 |

|---|---|---|---|---|---|

| Legal & General DAX® Daily 2x Long | IE00B4QNHH68 A0X895 | 1 | 411,65 € | 411,65 € | 37,99% |

| Lyxor EURO STOXX 50 Daily (2x) | FR0010468983 LYX0BZ | 7 | 52,27 € | 365,89 € | 30,17% |

| Xtrackers S&P 500 2x Leveraged Daily | LU0411078552 DBX0B5 | 2 | 180,96 € | 361,92 € | 31,68% |

| Cash | 2,07 € | 0,16% |

Inklusive Gebühren und der realisierten Verluste beim Verkauf der EuroStoxx 50 Anteile habe ich nun 1.150 € investiert.