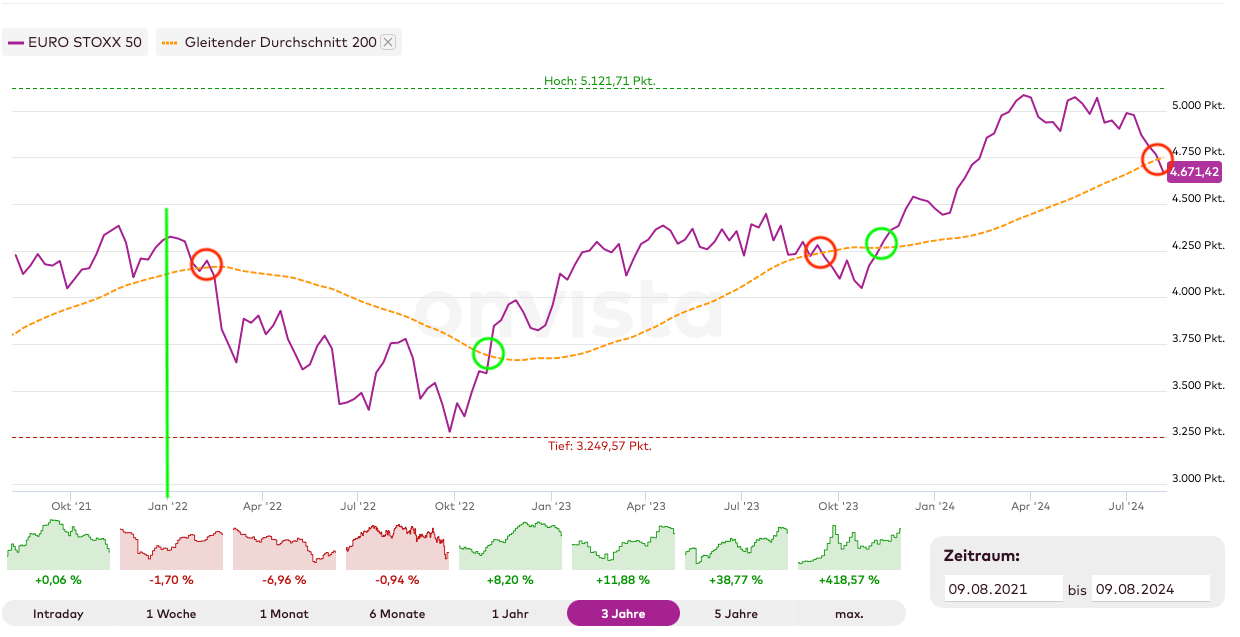

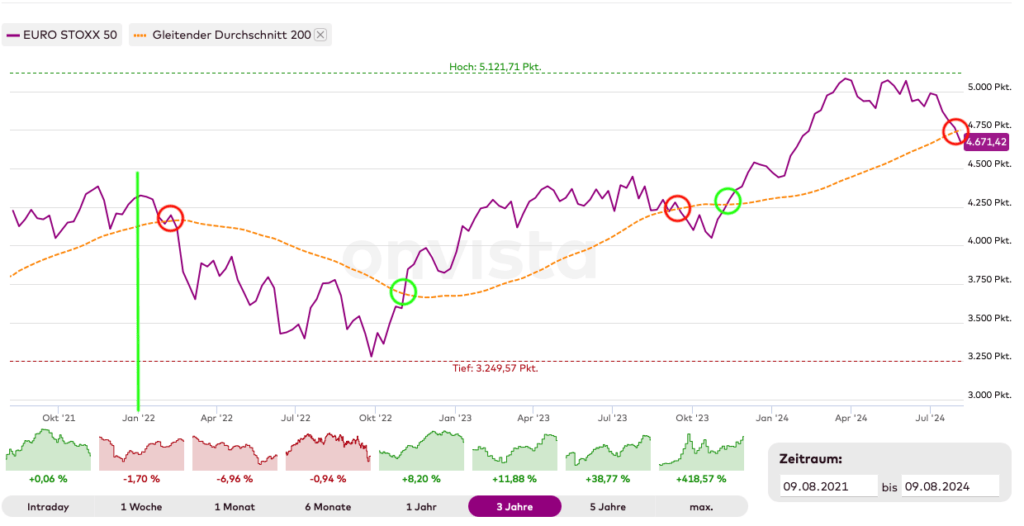

Wenn du neu an der Börse bist, hast du vielleicht schon vom GD200 oder auch GD 200 gehört. Der GD 200, oder auch „Gleitender Durchschnitt über 200 Tage“, ist ein beliebter Indikator, den viele Anleger verwenden, um den Trend einer Aktie oder eines Marktes zu bewerten. Klingt kompliziert? Keine Sorge!

Was ist der GD 200?

Der GD 200 ist im Grunde genommen ein Werkzeug, das den durchschnittlichen Schlusskurs einer Aktie über die letzten 200 Tage berechnet.

Aber warum gerade 200 Tage? Diese Zahl wurde gewählt, weil sie etwa einem Handelsjahr entspricht, wenn man die Wochenenden und Feiertage abzieht. Der GD 200 hilft dir also, den langfristigen Trend einer Aktie oder eines Index über ein ganzes Jahr zu erkennen.

Stell dir vor, du beobachtest eine Aktie. Jeden Tag notierst du den Schlusskurs. Der GD 200 ist einfach der Durchschnitt dieser Schlusskurse über die letzten 200 Tage. Indem du diesen Durchschnitt berechnest, erhältst du eine Linie, die dir zeigt, ob die Aktie langfristig eher steigt oder fällt.

Warum ist der GD 200 wichtig?

Der GD 200 wird von vielen Anlegern als eine Art „Trennlinie“ betrachtet. Wenn der aktuelle Kurs einer Aktie über dem GD200 liegt, könnte das ein Hinweis darauf sein, dass die Aktie in einem Aufwärtstrend ist. Liegt der Kurs dagegen unter dem GD 200, könnte das ein Signal für einen Abwärtstrend sein.

Praktische Anwendung:

- Kauf: Liegt der Kurs über dem GD 200 und zeigt der Indikator nach oben, könnte dies ein Zeichen dafür sein, dass es eine gute Zeit zum Kaufen ist.

- Verkauf: Sinkt der Kurs unter den GD 200, könnte das ein Warnsignal sein, dass es Zeit ist, die Aktie zu verkaufen.

Vergleich mit anderen Indikatoren

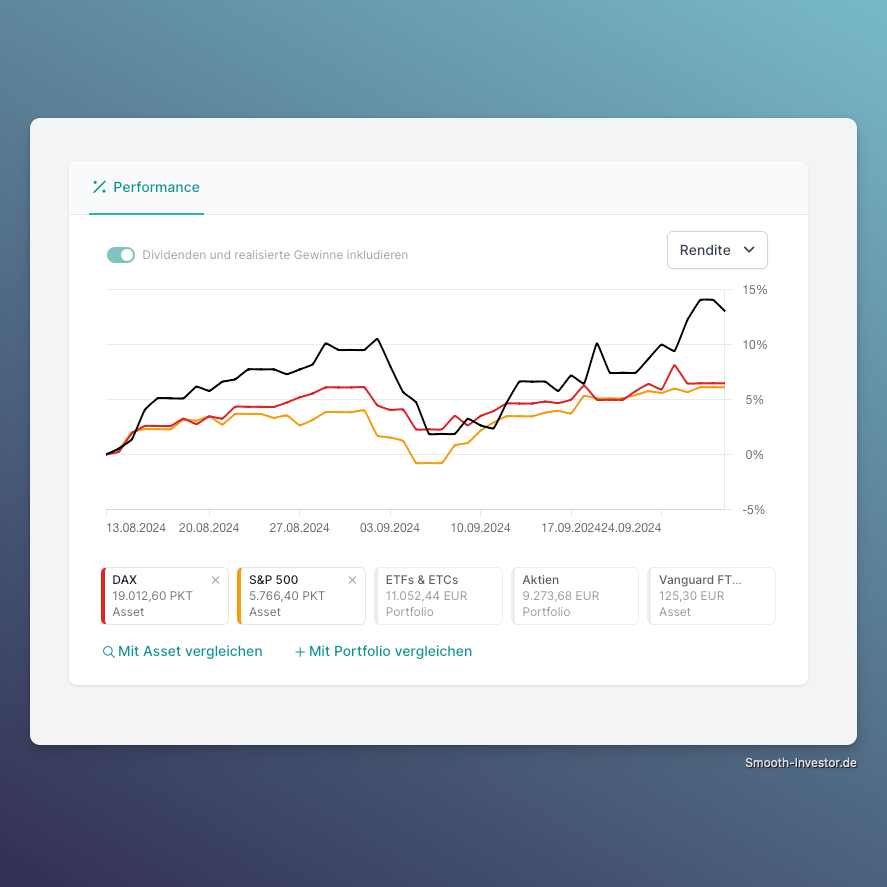

Neben dem GD 200 gibt es noch viele andere Indikatoren, die Anleger nutzen, um ihre Entscheidungen zu treffen. Hier sind zwei einfache Indikatoren, die oft in Kombination mit dem GD 200 verwendet werden:

- GD 50: Der Gleitende Durchschnitt über 50 Tage zeigt dir den mittelfristigen Trend an. Ein Kreuz zwischen GD 50 und GD200 (z.B. wenn der GD50 den GD200 von unten nach oben schneidet) kann ein starkes Kauf- oder Verkaufssignal sein.

- Relative Stärke Index (RSI): Der RSI misst, ob eine Aktie überkauft oder überverkauft ist. Ein Wert über 70 könnte anzeigen, dass die Aktie überbewertet ist und bald fallen könnte, während ein Wert unter 30 das Gegenteil andeutet. In Kombination mit dem GD200 kann der RSI helfen, bessere Ein- und Ausstiegsentscheidungen zu treffen.

Warum der GD 200 nicht alles ist

Der GD200 ist ein mächtiges Werkzeug, aber kein Allheilmittel. Er funktioniert besonders gut in Märkten mit klaren Trends, aber in Seitwärtsmärkten kann er falsche Signale geben.

Außerdem basiert der GD200 auf vergangenen Daten – er kann dir also nicht vorhersagen, was in Zukunft passieren wird. Daher ist es wichtig, den GD200 in Kombination mit anderen Indikatoren und Analysen zu verwenden.

GTAA: Mit GD 200 den Markt schlagen

Mit ETFs den Markt schlagen? Und das mit nur einer Kennzahl?

Das geht! Mit der GTAA-Strategie und dem GD 200.

Beispielhafte Anwendung

Nehmen wir an, du hast eine Aktie im Blick, die seit Monaten stetig steigt. Du stellst fest, dass der aktuelle Kurs über dem GD200 liegt und der GD200 selbst auch ansteigt. Das könnte ein Zeichen dafür sein, dass die Aktie in einem stabilen Aufwärtstrend ist. Du könntest dich entscheiden, einzusteigen und die Aktie zu kaufen.

Ein paar Monate später fällt der Kurs plötzlich unter den GD200. Der gleitende Durchschnitt beginnt flach zu werden oder sogar zu sinken. Das könnte für dich das Signal sein, dass der Aufwärtstrend vorbei ist, und du entscheidest dich, die Aktie zu verkaufen, um Verluste zu vermeiden.

Fazit

Der GD200 ist ein einfacher, aber effektiver Indikator, der dir helfen kann, den langfristigen Trend einer Aktie zu erkennen.

Gerade für Einsteiger ist der GD200 ein guter Ausgangspunkt, um die ersten Schritte in der technischen Analyse zu machen.

Wichtig ist jedoch, diesen Indikator nicht isoliert zu betrachten, sondern in Kombination mit anderen Analysemethoden zu nutzen. So kannst du fundierte Entscheidungen treffen und dein Risiko deiner Investitionsentscheidungen verringern.