Wie lange brauche ich für 1 Million Euro im Depot?

1 Million Euro. Das ist noch immer für viele Menschen die gefühlte Schwelle, um danach als „reich“ zu gelten.

1 Million Euro im Depot ist aber auch eine gute Summe, um nach Ende des eigenen Arbeitslebens einen einigermaßen entspannten Lebensabend zu verbringen.

Unabhängig der Frage, wie

- die Inflation in X Jahren aussieht,

- wie viel ich persönlich vermutlich pro Monat auszahlen werden oder

- wie hoch die steuerliche Belastung in X Jahren ausfallen wird,

will ich heute einmal herausfinden, wie lange ich brauche um 1 Million Euro im Depot zu haben oder anders, wie hoch meine monatliche Sparrate sein müsste um zu einem bestimmten Zeitpunkt mit 1 Million in Rente gehen zu können.

Grundannahmen & Status Quo

Um das zu ermitteln, treffe ich zunächst mal einige Grundannahmen:

- Heute bin ich 36.

- Ich gehe davon aus, mit 67 Jahren in Rente gehen zu können. Also in 31 Jahren. (😭)

- Ich gehe von 7% Rendite p.a. aus. Das ist etwas konservativer als die durchschnittliche jährliche Rendite des MSCI World seit 1975, berücksichtigt hier aber einen Sicherheitsabschlag

- Ich gehe davon aus, meine monatliche Sparrate jährlich um 5% erhöhen zu können („Dynamisierung“).

- Dividenden lasse ich außer Acht.

- Steuern und Pauschbeträge lasse ich außer Acht, ebenso Depot-Umschichtungen zur Steueroptimierung.

Darüber hinaus gibt es auch einen Status Quo:

- Heute beträgt mein Depot-Stand rund 20.000 €.

- Meine aktuelle Sparrate beträgt 400 €/Monat.

Onlinerechner

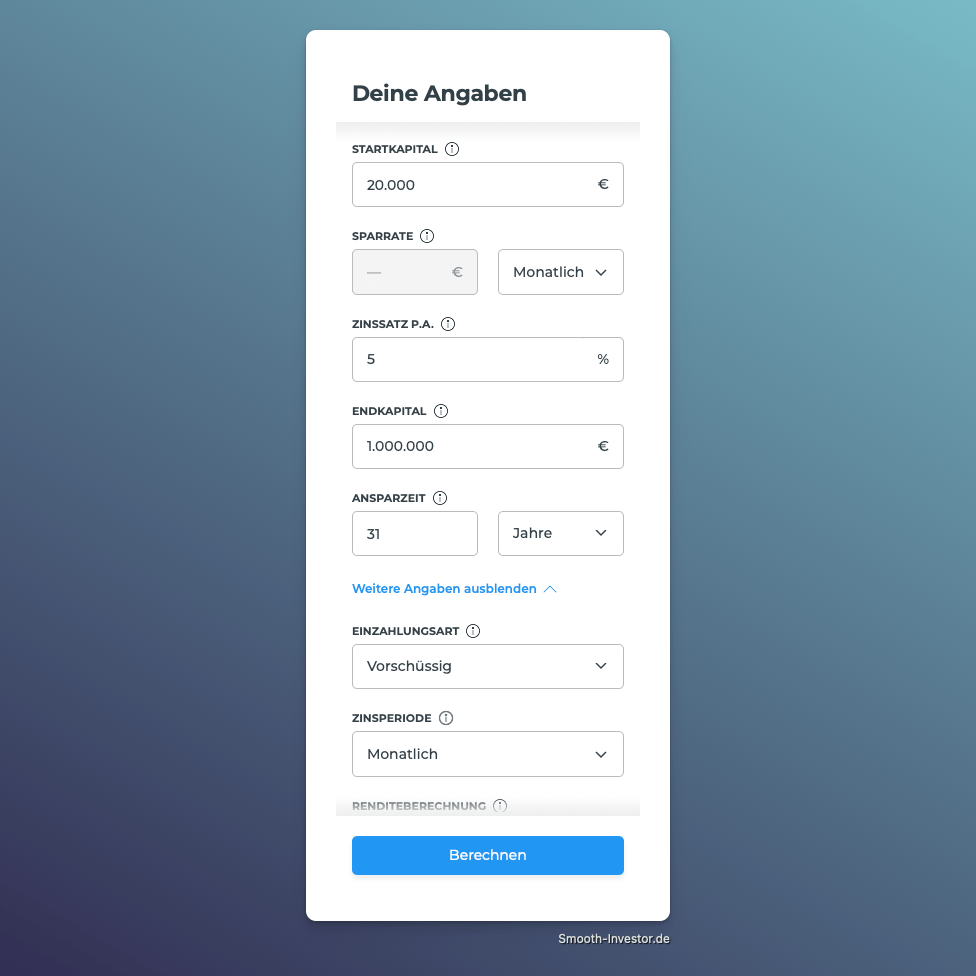

Wenn du nach „Sparplan Rechner ETF“ googelst, findest du mehr als ein Ergebnis. Darunter sind einfache Rechner wie der von iShares, aber auch deutlich komplexere wie der von ExtraETF.

Ich entscheide mich für den komplexeren von ExtraETF, weil der super viele smarte Funktionen hat:

- Ich kann aus verschiedenen Berechnung wählen:

- Startkapital

- Sparrate

- Zinssatz p.a.

- Endkapital

- Ansparzeit

- Ich kann ein Startkapital festlegen (oder berechnen)

- Ich kann eine Sparrate und das Sparintervall wählen (oder berechnen)

- Ich kann einen Zinssatz festlegen (oder berechnen)

- Ich kann ein Endkapital festlegen (oder berechnen)

- Ich kann die Ansparzeit festlegen (oder berechnen)

- Ich kann eine Dynamik hinzufügen

- Ich kann die Renditeberechnung beeinflussen

- Ich kann die Steuer (AbgSt) berücksichtigen

Ergebnis

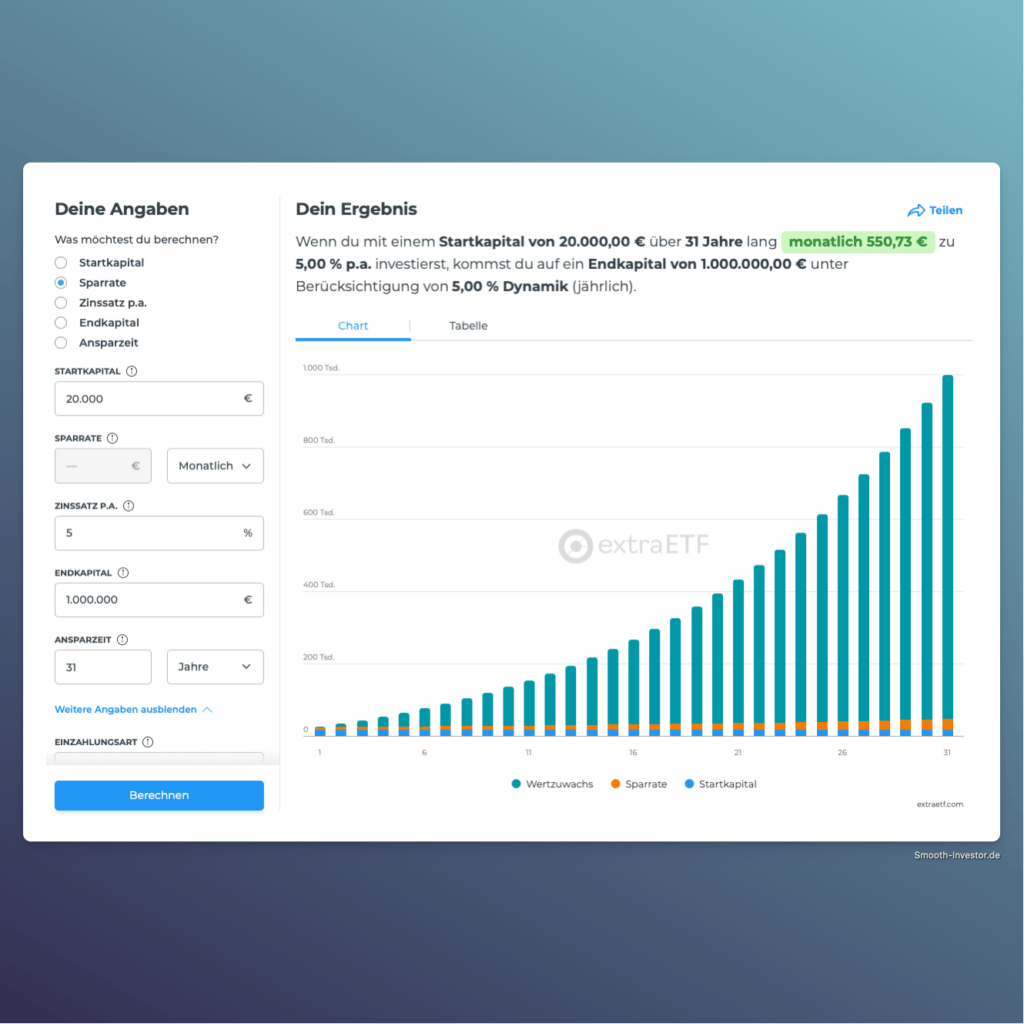

Wenn ich all die oben genannten Eingaben in den Rechner eintippe, dann komme ich auf die verschiedenen Betrachtungen:

- Um mit 67 über 1 Million Euro im Depot zu verfügen, muss ich monatlich 373€ sparen. Dieser Betrag wächst jedes Jahr um 5%, daher muss ich mit 66 Jahren rund 1.610€ monatlich sparen.

- Wenn ich heute mit 400€ monatlicher Sparrate beginne (bei 5% Dynamik), bin ich etwa schneller fertig: Dann warten nach 30 Jahren und 4 Monaten 1 Million Euro im Depot auf mich.

Interpretation der Ergebnisse

Diese Ergebnisse können natürlich nur ein erster Anhaltspunkt sein, auf dem Weg zur 1 Million Euro im Depot warten natürlich noch ein paar andere Themen.

Es stellt sich z. B. die Frage, wie hoch die Vorabpauschale bei thesaurierenden ETFs bei einem höheren Depot-Stand ins Gewicht fallen wird. Der Sparer-Pauschbetrag in Höhe von 1.000€ dürfte dann irgendwann nicht mehr ausreichen.

Gleichermaßen stellt sich die Frage, ob man durch kleinere Optimierungs- und Rebalancing-Maßnahmen Steuern auf Gewinne früher realisieren kann und dann bereits versteuertes Geld neu anlegen kann.

Und letztlich kennt ein Rechner natürlich nur den Optimalfall: Ich kann die Dynamik bis zum Renteneintritt durchhalten (was verlangen würde, im hohen Alter über 1.600€ monatlich sparen zu können) und die 7% werden jedes Jahr erreicht. Aber jeder weiß, dass es an den Börsen mal bergauf, mal bergab geht. Mal wird die Rendite deutlich über 7% p.a. liegen, mal wird sie negativ sein.

Und auch die Kosten berücksichtigt der Rechner natürlich: Keine Depotführung, kein Ausgabeaufschlag, keine TER.

Aber sei’s drum: Die Richtung stimmt!

Alternativen

Für mich persönlich habe ich ein paar Alternativen berechnet:

- Keine Dynamik, ich investiere jeden Monat 500€. Dann brauche ich rund 34 Jahre bis zur Million.

- Höherer Sparbetrag, geringere Dynamik: 600€ monatlich, 1% Dynamik. Dann brauche ich 31 Jahre. 🥳

- Was wäre wenn ich schon mit 25 Jahren angefangen hätte, ohne Startkapital, dafür nur mit 310€ monatlich bei 2% Dynamik? Dann hätte ich zur Rente mit 67 Jahren rund 1,16 Millionen im Depot.

- Wieviel müsste ich sparen, um (ohne Dynamik) mit 55 mit 1 Million Euro in den Ruhestand zu gehen? 3.378€/Monat. Leider utopisch.

Wenn ich mich anstrenge und die Performance in den nächsten 30 Jahren durchschnittlich bleibt, wie sie in der Vergangenheit war, dann sollte für mich persönlich das Ziel von 1 Million Euro im Depot erreichbar sein.

Morgen schaue ich mir dann an, wie der optimale Entnahmeplan aussehen könnte.

Größtes Learning abermals: Wer früh anfängt, ist früher fertig. Und wenn es nur 25€/Monat während des Studiums sind … Nach 40 oder 50 Jahren ist die Rendite enorm.

Das übrigens ist ein Grund, warum ich für meine Kinder schon heute einen Sparplan laufen lasse. Ob sie das Geld mit 18 Jahren dann für Reisen ausgeben oder sparsam bleiben, sehe ich dann.

Wie sind deine Erfahrungen und welches Ziel-Depot hast du vor Augen?

GTAA: Mit GD 200 den Markt schlagen

Mit ETFs den Markt schlagen? Und das mit nur einer Kennzahl?

Das geht! Mit der GTAA-Strategie und dem GD 200.

Titelbild von insung yoon