Aktienmarkt Crash 2024

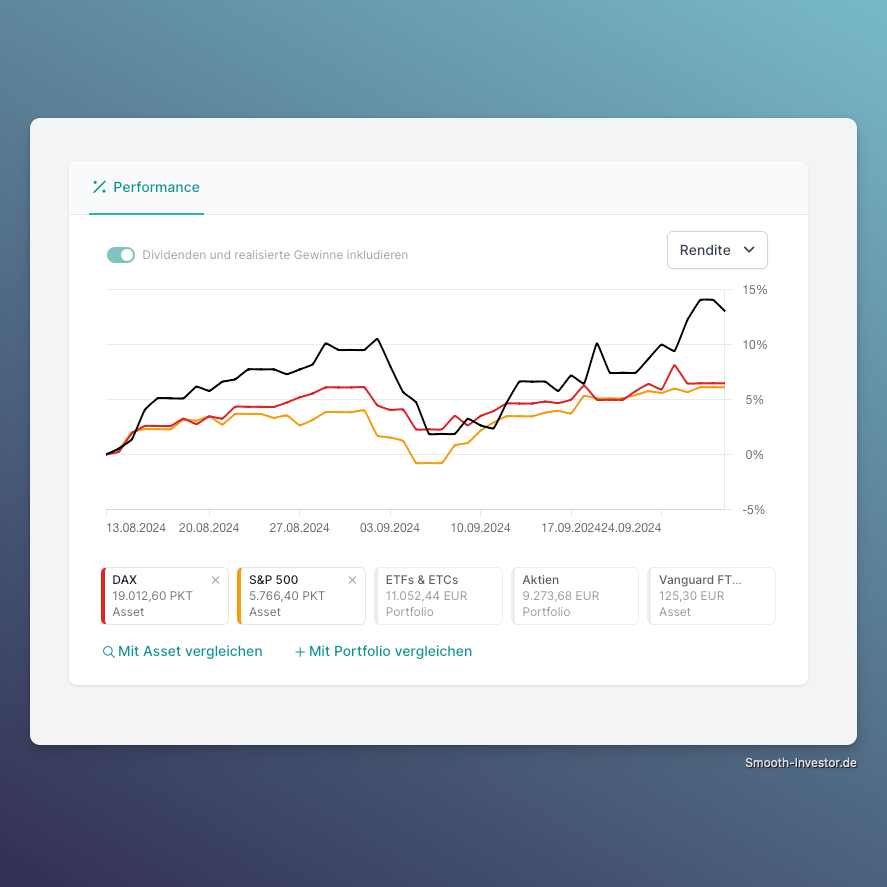

Trotz kleinerer Korrekturen Ende April 2024 und Anfang August 2024 ist die aktuelle Performance vieler Indizes und Einzelaktien grandios. Der S&P 500 hat seit Jahresanfang rund 26% zugelegt, beim DAX sind es immerhin 15%.

Zum Vergleich: Durchschnittlich über die letzten 10 Jahre hat der S&P pro Jahr rund 10% zugelegt. 2024 ist – bislang – also ein außerordentlich gutes Jahr!

Drängt sich die Frage auf: Bleibt das so? Oder droht uns bald der große Absturz?

Droht uns noch ein Aktienmarkt Crash 2024?

Historisch gesehen, sind die letzten Monate des Jahres die beste Zeit für satte Kursgewinne. Viele Expertinnen und Experten erwarten, dass das auch in 2024 so bleibt.

Notenbanken weltweit haben die erwarteten Zinsschritte durchgeführt. Mit der Wahl Donald Trumps zum nächsten US-Präsidenten verknüpfen viele Anlegerinnen und Anleger zumindest kurzfristig wirtschaftlichen Aufschwung.

Zumindest 2024 dürfte eher mit weiteren Kursgewinnen in den Jahreswechsel gehen, sodass ein Aktienmarkt Crash 2024 wohl eher ausbleibt.

Stürmisch hingegen könnte es mittelfristig werden.

Das spricht für einen „Crash“

Echte Crashs – also starke fallende Märkte und eine Baisse über einen langen Zeitraum – sind schwer vorherzusehen. Es gibt jedoch einige Anzeichen für Korrekturen der Märkte, die mitunter auch stärker ausfallen könnten.

Einige Beispiele, warum Expertinnen und Experten hier Gefahren sehen:

- Das Kurs-Gewinn-Verhältnis des S&P 500 liegt aktuell rund 21% über dem üblichen Durchschnitt.

Die im Index enthaltenen Aktien sind daher überbewertet; Anlegerinnen und Anleger sind also bereit für Anteile (bzw. Aktien) an Unternehmen deutlich mehr zu zahlen als in der Vergangenheit, auch wenn das nicht durch das Gewinn-Verhältnis widergespiegelt wird.

Durch eine stärkere Korrektur könnte sich das Niveau des KGV wieder dem Durchschnitt nähern.

Quelle: https://aktienfinder.net/index-profil/SP%20500-Index - Anhaltende geopolitische Risiken sorgen weiterhin für Unsicherheiten auch an den Finanzmärkten.

Russland führt weiterhin einen Angriffskrieg gegen die Ukraine, im Nahen Osten schwelt es weiter, China wird zunehmen aggressiver im indopazifischen Raum und durch die Wahl Trumps könnten sich die Spannungen zwischen den USA und China weiter aufbauen.

Unter all dem leidet der globale Handel.

Wie stark nur die Androhung von Zöllen wirkt, konnte man bereits Mitte 2024 sehen, als einige Chip-Werte wie ASML Federn lassen mussten, weil ihre Waren plötzlich von Einfuhrbeschränkungen betroffen waren.

2024 war trotz kleinerer Korrekturen im Jahresverlauf schon jetzt außerordentlich gut. Es ist daher absolut möglich, dass wir in den kommenden Wochen oder Monaten noch stärkere Korrekturen sehen werden.

Warum dich das alles kalt lassen kann

Wenn du langfristig orientiert bist, dann können dich diese Korrekturen aber kalt lassen. Investierst du über einen Zeitraum von mehreren Jahren oder Jahrzehnten, wirst du auch größere Kursverluste auf lange Sicht immer wieder ausbügeln.

Im Gegenteil bieten Korrekturen auch immer Chancen zum Einstieg oder Nachkauf in Aktien oder ETFs.

Untersuchungen zeigen: Wer über Jahrzehnte orientiert anlegt und auch in Krisenzeiten die Nerven behält, wird langfristig erfolgreich sein.

Wer hingegen nervös wird und Kapital in sich abzeichnenden Korrekturen abzieht, verpasst häufig den Wiedereinstieg und lässt dann Rendite liegen.

Ansätze Krisen zu meistern

Es gibt verschiedene Ideen, mittels einfacher Charttechniken und –indikatoren wie etwa den gleitenden Durchschnitten gute Ein- und Ausstiegspunkte zu finden und somit Verluste in Korrekturen zu begrenzen.

Vielleicht hast du schon mal vom Golden Cross oder der GTAA-Strategie gehört.

Falls du dein Geld nicht nur in ETFs stecken willst, sondern etwas aktiver an den Börsen handeln willst, könnten das geeignete Ansätze für dich sein.

GTAA: Mit GD 200 den Markt schlagen

Mit ETFs den Markt schlagen? Und das mit nur einer Kennzahl?

Das geht! Mit der GTAA-Strategie und dem GD 200.

Ich persönlich bin aber der Meinung, dass man Korrekturen auch ohne derlei Strategien meistern kann, indem man einfach stumpf weiter breitgestreute ETFs bespart.

Wie gehst du mit Korrekturen um?