Heute noch mit dem Investieren starten

Die Zeit der Ausreden ist vorbei: Während andere schon erfolgreich an den Börsen investieren, suchst du noch nach Gründen, die dich hindern.

Welcher ETF ist der richtige für mich? Bei welchem Broker erstelle ich ein Depot? Wie hoch sollte meine Sparrate sein?

Alles richtig, aber auch keine Gründe nicht endlich anzufangen!

Jetzt gilt es: Mit diesen 5 Schritten startest du heute das Investieren.

5 Schritte, um mit dem Investieren endlich zu starten

Schritt 1: Depot eröffnen

Es gibt zahlreiche Broker, bei denen du ein Depot eröffnen kannst.

Entscheide dich:

- Willst du bei deiner Bank bleiben?

Comdirect, Sparkasse & Co ermöglichen dir in Windeseile ein Depot zu eröffnen. Häufig entfällt sogar die Authentifizierung, weil du als Kund*in schon bekannt bist. - Willst du Gebühren sparen?

Dann eröffne ein Depot bei einem Neo-Broker wie Trade Republic oder Scalable. Hier sind die Gebühren häufig geringer als bei deiner Bank, der Funktionsumfang reicht für Einsteiger*innen alle Mal.

Wenn du Fragen hast, hilft dir vielleicht dieser Vergleich: 5 Online-Broker im Vergleich.

Steck aber nicht zu viele Gedanken in das Thema, sondern starte endlich!

Wenn du mehr Erfahrungen hast, kannst du in einigen Jahren immer noch einen Depot-Wechsel durchführen.

Anzeige

Meine Empfehlung für Einsteiger: Trade Republic

- Depotführung & Sparpläne kostenlos

- 1€ Pauschale für Käufe und Verkäufe

- Guthabenverzinsung: aktuell 3,25% p.a.

- 1% Cashback auf Zahlung mit der VISA Debitcard

Schritt 2: ETF auswählen

Sektoren-EFT oder doch Welt-ETF? Nach grünen oder sozialen Maßstäben oder möglichst hohe Rendite? Ausschüttend oder thesaurierend?

Die Suche nach dem „richtigen“ ETF kann zeitraubend sein.

Sie ist für Einsteiger*innen aber auch komplett Banane.

Mein Tipp: Breiter, weltweiter ETF zum Start und gut ist. Die folgenden ETFs sind genau das.

Aber vorab zunächst:

allgemeiner Haftungsausschluss

Die hier getätigten Aussagen sind keine Anlageberatung oder Handlungsaufforderungen.

Das Investieren in Wertpapiere wie ETFs oder Aktien ist stets mit einem Risiko verbunden. Investments können im schlechtesten Fall auch zum Totalverlust deines Anlagebetrags führen.

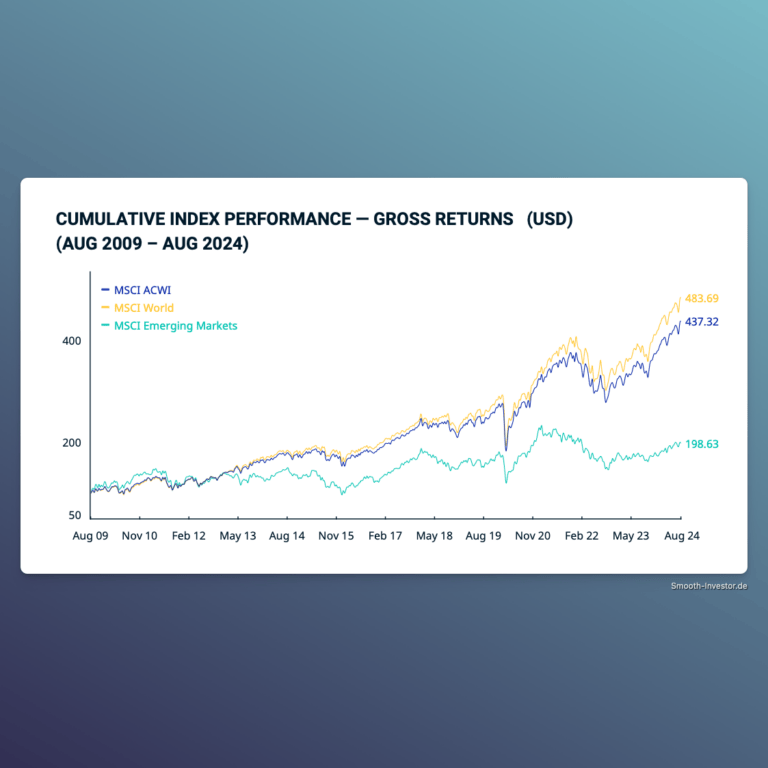

Alle ETFs bilden einen Index mit möglichst großem Spektrum ab:

- MSCI World1

Unternehmen: 1.409

Anteil USA: 72,7%

Anteil Top 10 Positionen: 24,0%

historische Rendite 5 Jahre: 12,57% - FTSE All-World2

Unternehmen: 4.243

Anteil USA: 63,44%

Anteil Top 10 Positionen: 21,24%

historische Rendite 5 Jahre: 11,5% - MSCI ACWI IMI3

Unternehmen: 8,780

Anteil USA: 63,9%

Anteil Top 10 Positionen: 19,32%

historische Rendite 5 Jahre: 11,26%

Auf diese ETFs gibt es z. B. die folgenden ETFs:

| Index | Name | ISIN | Positionen | Gewinnverrechnung | TER |

|---|---|---|---|---|---|

| MSCI World | Xtrackers MSCI World UCITS ETF 1D | IE00BK1PV551 | 1.454 | ausschüttend | 0,12% |

| MSCI World | iShares Core MSCI World UCITS ETF USD (Acc) | IE00B4L5Y983 | 1.410 | thesaurierend | 0,20% |

| FTSE All-Country | Vanguard FTSE All-World UCITS ETF (USD) Dist | IE00B3RBWM25 | 3.631 | ausschüttend | 0,22% |

| FTSE All-Country | Invesco FTSE All-World UCITS ETF Acc | IE000716YHJ7 | 2.420 | thesaurierend | 0,15% |

| MSCI ACWI IMI | SPDR MSCI ACWI IMI UCITS ETF USD Unhedged (Dist) | IE000DD75KQ5 | 3.553 | ausschüttend | 0,17% |

| MSCI ACWI IMI | SPDR MSCI ACWI IMI UCITS ETF USD Unhedged (Acc) | IE00B3YLTY66 | 3.553 | thesaurierend | 0,17% |

Noch mehr ETFs findest du bei Bedarf z. B. bei justETF.

Schritt 3: Sparplan und Sparrate festlegen

Wenn du den ETF ausgewählt hast, erstellst du deinen Sparplan.

Die folgenden Fragen musst du dafür beantworten:

- Intervall der Ausführung

Meine Empfehlung: Einmal im Monat und am Anfang des Monats. Dann ist das Geld von einem noch gut gefüllten Konto weg und kann nicht anderweitig konsumiert werden. Das hilft ungemein bei der Stringenz und Konsequenz mit der man das Thema Investieren/Altersvorsorge angehen sollte.

Es geht aber auch anders: Einmal im Quartal, zur Mitte des Monats, jede Woche … Hängt alles von deinen persönlichen

Wichtig in jedem Fall: Einmal festlegen und dann nach Möglichkeit nicht mehr anpassen (abgesehen von der Sparrate). - Sparrate

Die Sparrate ist das Geld, das du regelmäßig in dein Investment stecken möchtest. Diese Sparrate hängt natürlich von deinem Einkommen und deinen Lebenshaltungskosten ab. Je höher, umso besser.

Aber auch 10€/Monat sind ein Anfang!

Manche Broker bieten auch eine sog. „Dynamisierung“ an. Du kannst so festlegen, dass deine Sparrate jedes Jahr um 2% wächst. Bedeutet z. B.:

1. Jahr: 10,00 €/Monat = 120,00 €/Jahr

2. Jahr: 10,20 €/Monat = 122,40 €/Jahr

3. Jahr: 10,40 €/Monat = 124,80 €/Jahr

4. Jahr: 10,61 €/Monat = 127,32 €/Jahr

5. Jahr: 10,82 €/Monat = 129,84 €/Jahr

… - Verrechnungskonto

Soll das Geld von deinem Verrechnungskonto abgezogen werden oder per Lastschrift von einem anderen Girokonto? Wichtig in jedem Fall: Das Konto muss gedeckt sein, andernfalls wird der Sparplan nicht ausgeführt.

Bei meinem Lieblingsbroker Trade Republic sieht das etwa so aus:

Schritt 4: Freibetrag nutzen

Für Kapitalerträge (also Gewinne aus deinen Investments) werden in Deutschland Steuern fällig. Das gilt auch für Dividenden – falls du einen ausschüttenden ETF gewählt hast – oder für die für die Vorabpauschale – falls du einen thesaurierenden ETF gewählt hast – ermittelten Gewinne.

Als Kleinanleger*in kannst du diese Steuern aber sparen: Pro Jahr steht dir aktuell ein Freibetrag von 1.000 € zur Verfügung. Das ist der sog. „Sparer-Pauschbetrag“.

Bis zu Gewinnen von 1.000 € musst du also keine Steuern zahlen.

Damit deine Bank oder dein Broker das auch berücksichtigt, musst du einen sog. Freistellungsauftrag einreichen.

In den meisten Fällen kannst du das einfach in der App oder dem Kundenbereich ändern.

Falls du mehrere Depots, Tagesgeld- oder Girokonten hast, mit denen du auch Zinsen bekommst: Der Freistellungsauftrag muss dann aufgeteilt werden. Die 1.000 € gelten in Summe für all deine Konten und Depots!

Schritt 5: Zurücklehnen

Die Investmentlegende André Kostolany hat mal gesagt, dass man am besten investiert, dann eine Schlaftablette nimmt und einige Jahrzehnte später erst wieder ins eigene Depot schaut.

Genau das solltest du auch machen.

Lass dich nicht von Krisen oder Korrekturen verunsichern. Das meiste ist normal und hat die Welt schon etliche Male gesehen.

Wenn du deinen Sparplan mit stoischer Gelassenheit über Jahrzehnte laufen lässt, kannst du dich am Ende über satte Gewinne freuen.

Quellen und zum Weiterlesen

- https://www.msci.com/indexes/index/990100 ↩︎

- https://research.ftserussell.com/Analytics/Factsheets/Home/DownloadSingleIssue?issueName=AWORLDS&IsManual=false ↩︎

- https://www.msci.com/indexes/index/664204 ↩︎

Foto von Clemens van Lay